Hypotheken mit variablem Zinssatz, auch bekannt als Hypotheken mit variablem Zinssatz, bieten einen anderen Ansatz als festverzinslichen Hypotheken. In der Schweiz, wo der Hypothekenmarkt robust und vielfältig ist, ist das Verständnis der Nuancen von Hypotheken mit variablem Zinssatz entscheidend, um gut informierte finanzielle Entscheidungen zu treffen.

Was ist ein Hypothekendarlehen mit variablem Zinssatz?

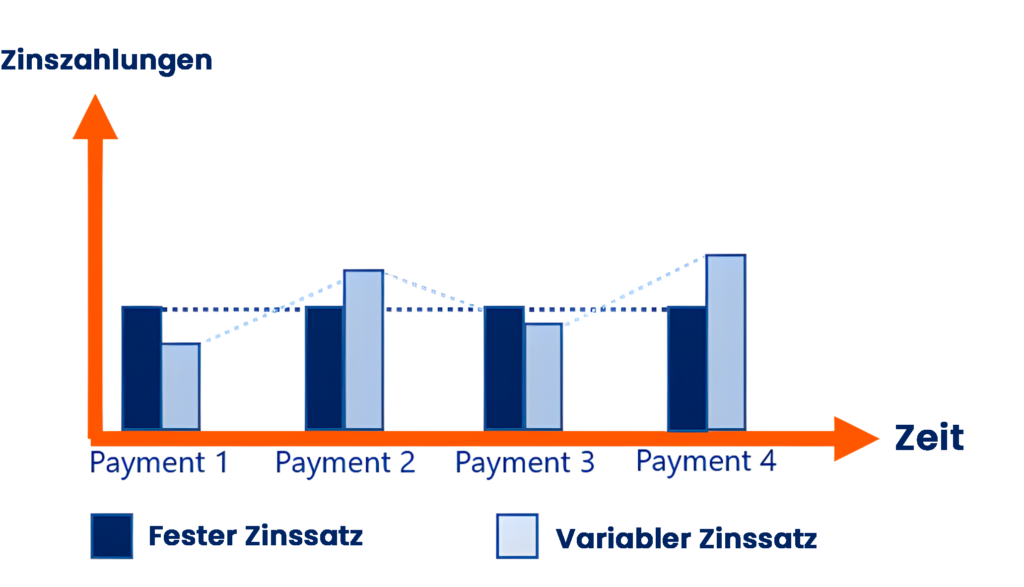

Ein Hypothekendarlehen mit variablem Zinssatz ist ein Darlehen, bei dem der Zinssatz je nach Marktbedingungen schwankt. Im Gegensatz zu Festzinsdarlehen kann sich der Zinssatz eines variablen Darlehens in bestimmten Intervallen ändern, was die monatlichen Zahlungen des Darlehensnehmers beeinflusst.

Wichtige Merkmale von Variablen Zinssätzen

- Zinsfluktuationen: Der Zinssatz passt sich periodisch den Marktbedingungen oder einem spezifischen Index an.

- Möglicherweise Niedrigere Anfangszinsen: Bietet oft niedrigere Anfangszinsen im Vergleich zu Festzinsdarlehen.

- Zinsobergrenzen und -untergrenzen: Einige variable Darlehen haben Obergrenzen oder Untergrenzen, um zu verhindern, dass der Zinssatz zu stark steigt.

Vorteile eines Hypothekendarlehens mit variablem Zinssatz

Variable Darlehen können je nach Marktlage verschiedene Vorteile bieten.

Möglicherweise Niedrigere Anfangszinsen

Variable Darlehen beginnen oft mit niedrigeren Zinssätzen im Vergleich zu Festzinsdarlehen, was zu niedrigeren anfänglichen monatlichen Zahlungen führen kann.

Flexibilität

Die Möglichkeit, von sinkenden Zinssätzen zu profitieren, kann variable Darlehen attraktiv machen, wenn man eine Senkung der Zinssätze erwartet.

Potenziell Niedrigere Gesamtkosten

Wenn die Zinssätze stabil bleiben oder sinken, können die Gesamtkosten eines Darlehens bei einem variablen Zinssatz geringer sein als bei einem Festzinsdarlehen.

Der Markt für Hypothekendarlehen mit variablem Zinssatz in der Schweiz

Das Verständnis der Marktbedingungen in der Schweiz ist entscheidend für die effektive Bewertung von variablen Zinssätzen.

Überblick über Schweizer Hypothekenbedingungen

- Typische Laufzeiten: Variable Darlehen in der Schweiz haben oft Laufzeiten von 1 bis 5 Jahren.

- Zinsindizes: Die Zinssätze sind in der Regel an den Schweizerischen Nationalbank (SNB) LIBOR-Satz oder anderen Benchmark-Indizes gebunden.

Hauptgeber und Produkte

- Große Banken: UBS, Credit Suisse und Zürcher Kantonalbank bieten eine Vielzahl von variablen Darlehen an.

- Alternative Kreditgeber: Regionale Banken und spezialisierte Finanzinstitute bieten ebenfalls wettbewerbsfähige Optionen für variable Darlehen an.

Wichtige Unterlagen für Hypothekendarlehen mit variablem Zinssatz in der Schweiz

Das Sammeln der richtigen Dokumente ist entscheidend, um ein variables Darlehen zu sichern.

Grundlegende Dokumentation

- Identitätsnachweis: Reisepass oder Schweizer ID.

- Einkommensnachweis: Aktuelle Gehaltsabrechnungen oder Steuererklärungen.

- Beschäftigungsnachweis: Arbeitsvertrag oder ein Schreiben des Arbeitgebers.

- Vermögensnachweis: Kontoauszüge und Immobilienbewertungsberichte.

Zusätzliche Dokumentation für Spezifische Antragsteller

- Selbständige: Unternehmensfinanzberichte, Steuererklärungen und detaillierter Geschäftsplan.

- Nicht-Schweizerische Bewohner: Aufenthaltsbewilligungen, Nachweise für stabiles Einkommen und zusätzliche finanzielle Dokumentation.

- Erstkäufer: Detaillierte persönliche Finanzberichte und Vorabgenehmigungsschreiben.

Antragsprozess für ein Hypothekendarlehen mit variablem Zinssatz

Das Verständnis des Antragsprozesses kann Ihre Darlehensaufnahme erleichtern.

Schritt-für-Schritt-Anleitung

- Bewerten Sie Ihre Finanzsituation: Überprüfen Sie Ihre Kreditwürdigkeit, Ersparnisse und allgemeine finanzielle Lage.

- Forschung zu Kreditgebern: Vergleichen Sie Angebote verschiedener Banken und Kreditgeber.

- Sammeln Sie Dokumente: Bereiten Sie alle erforderlichen Unterlagen vor.

- Antrag einreichen: Füllen Sie Ihren Hypothekenantrag aus und reichen Sie ihn ein.

- Angebot Überprüfen: Prüfen Sie sorgfältig das Darlehensangebot Ihres Kreditgebers.

- Darlehen Abwickeln: Unterzeichnen Sie den Darlehensvertrag und schließen Sie die Transaktion ab.

Tipps für einen reibungslosen Antrag

- Seien Sie Vollständig: Stellen Sie sicher, dass alle Dokumente vollständig und genau sind.

- Holen Sie sich Fachberatung: Konsultieren Sie einen Hypothekenmakler oder Finanzberater für individuelle Beratung.

- Verstehen Sie die Bedingungen: Überprüfen Sie alle Bedingungen, einschließlich der Anpassungsmechanismen für Zinssätze und möglicher Obergrenzen.

Überlegungen für Verschiedene Antragstypen

Verschiedene Antragstypen können spezifische Herausforderungen und Anforderungen haben.

Selbständige Antragsteller

- Einkommensnachweis: Legen Sie umfassende Finanzunterlagen vor, einschließlich Gewinn- und Verlustrechnungen.

- Höheres Risiko: Bereiten Sie sich auf möglicherweise höhere Zinssätze oder strengere Bedingungen vor.

Nicht-Schweizerische Bewohner

- Aufenthaltsstatus: Nachweis des rechtmäßigen Aufenthalts und stabiles Einkommen.

- Kreditgeber-Anforderungen: Nicht-Residenten könnten zusätzliche Anforderungen oder höhere Zinssätze haben.

Erstkäufer

- Anzahlung: Seien Sie auf möglicherweise höhere Anzahlungsanforderungen vorbereitet.

- Zusätzliche Dokumentation: Möglicherweise sind zusätzliche Dokumente erforderlich, um die finanzielle Stabilität nachzuweisen.

Experteneinsichten und Ratschläge

Erhalten Sie wertvolle Einblicke von Experten, um Ihr Verständnis von variablen Zinssätzen zu verbessern.

Expertenmeinungen

- Hypothekenmakler: Empfehlungen zur Auswahl des besten variablen Darlehens basierend auf den aktuellen Marktbedingungen.

- Finanzberater: Strategien zur Verwaltung der Darlehenszahlungen und zur Planung möglicher Zinserhöhungen

Markttrends und Prognosen

- Zinssatztrends: Analyse der aktuellen und zukünftigen Zinssatztrends.

- Wirtschaftliche Einflüsse: Wie breitere wirtschaftliche Faktoren variable Zinssätze beeinflussen könnten.

Häufige Fragen zu Hypothekendarlehen mit variablem Zinssatz

Die Beantwortung häufig gestellter Fragen kann häufige Bedenken klären.

Was passiert, wenn die Zinssätze steigen?

Wenn die Zinssätze steigen, erhöhen sich auch Ihre monatlichen Zahlungen, was Ihr Budget beeinflussen kann.

Gibt es Obergrenzen für die Zinserhöhung?

Viele variable Darlehen enthalten Obergrenzen, um die Zinserhöhung während jeder Anpassungsperiode zu begrenzen.

Kann ich mein variables Darlehen in einen Festzins umwandeln?

Einige Kreditgeber ermöglichen die Umwandlung von einem variablen Darlehen in einen Festzinsdarlehen, aber es können Bedingungen und Gebühren anfallen. Überprüfen Sie die spezifischen Optionen bei Ihrem Kreditgeber.

Fazit

Hypothekendarlehen mit variablem Zinssatz bieten Flexibilität und mögliche Kosteneinsparungen, bergen jedoch Risiken aufgrund der Zinsschwankungen. Durch das Verständnis des Schweizer Hypothekenmarktes, die Vorbereitung der erforderlichen Unterlagen und das Einholen von Expertenrat können Sie eine fundierte Entscheidung darüber treffen, ob ein variables Darlehen für Sie geeignet ist.